「日本のバブル期そっくり」だった中国の銀行 本当に“健全”なのか?

消えぬ疑念「潜在的な不良債権が多いのでは?」

しかしながら、国際社会では、「中国の潜在的な不良債権は統計以上に多く、金融システムのリスクは大きい」との見方が消えない。

その論拠として最も有力なのは、国際的な過去の経験に照らして、急速に拡大する中国の債務が持続可能でない水準に達しているという仮説だ。

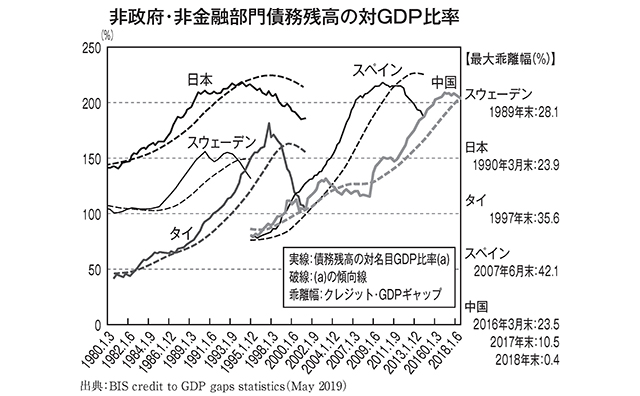

非政府・非金融部門(家計と非金融企業)の債務残高のGDP比について、現状と過去トレンドとの乖離幅を示す「クレジット・GDPギャップ」という指標がある。BIS(国際決済銀行)が調査して毎年公表している指標だ。

過去に金融危機を経験した国の事例から、一つの経験則として、クレジット・GDPギャップが+10%を超えると警戒ラインとされる。BISの分析によれば、そうなった国は少なくとも3分の2の確率で、3年以内に危機が発生している。

たとえば、日本の同ギャップが最大(+24%)となったのはバブル期の1990年3月末。その後、1994年にはギャップはプラスからマイナスに転じ、1997年以降の金融危機に突入していく。

他国の例でも、スウェーデンは1989年(+28%)、タイは1997年(+36%)、スペインは2007年(+42%)がピークで、その後金融危機が発生している。

中国は、2016年にギャップが過去最高(+24%)に達した。債務残高のGDP比自体も200%を超え、バブル期の日本とそっくりのグラフ曲線を描いていた。いよいよ中国もバブル崩壊前夜の状態に突入したとの見方が広がった。

国際通貨基金(IMF)も、2017年の中国に関する年次報告において、「いくつかの例外を除き、債務残高のGDP比が5年間で30%以上高まった場合は、成長率の大幅な低下や金融危機が発生し、とくにGDP比が100%を超えてから債務が急増したケースは、すべてひどい結果に終わっている」と指摘した。

遠回しながら、中国に対する痛烈な警告だった。

Voiceの詳細情報

アクセスランキング(週間)

更新:02月25日 00:05

- 「チクショー。やめろ」 オウム真理教・麻原死刑囚最後の日

- 「高市首相は強力な味方だ」トランプ政権キーパーソンが断言

- 「大阪都構想」が反対派からこれほど“毛嫌い”される理由

- “高学歴な人”ほど左派政党を支持する「先進国の現実」

- “日本の若者は右傾化”したのか? リベラル台頭の裏にある不都合な現実

- 自民党が生き残る唯一の道は「伝統保守」への回帰 なぜ所得再分配が必要か

- イーロン・マスクがトランプ支持に転じた「本当の理由」 保守派を超えた広がり

- 「皇帝政治」が災いの始まりだった?わずか15年で秦を滅亡させた始皇帝の誤算

- 橋下徹が解説する、日本で「国民が首相を直接選べない」理由

- 繰り返された「その場しのぎ」の政策...痛みを避け続けたメルケルの16年間が残した負債

.jpg)